暴落で高配当になる銘柄とは、市場全体の急落によって株価が下がり、配当金額が据え置かれることで配当利回りが上昇する銘柄のことです。

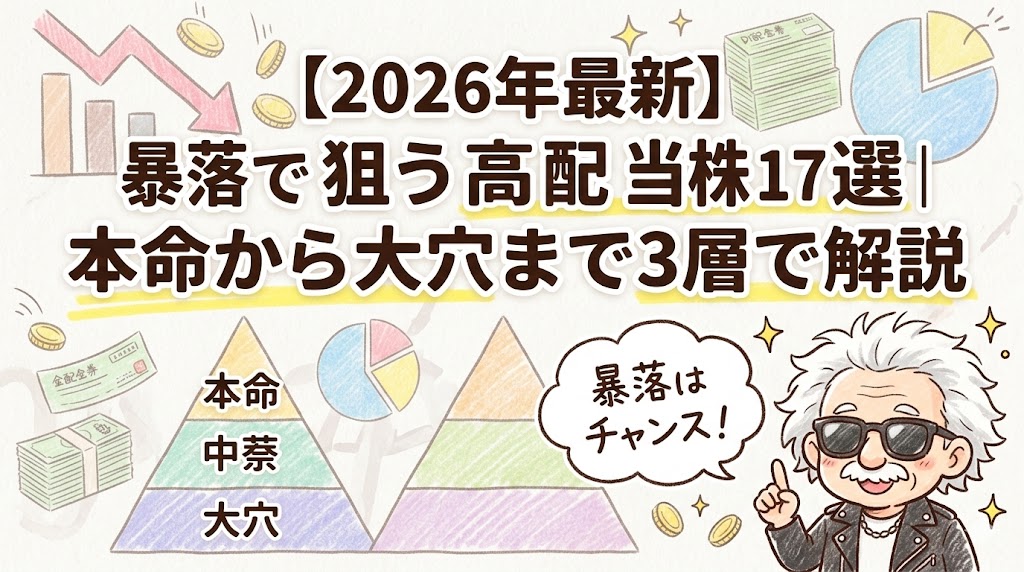

累進配当や連続増配の実績がある企業は暴落時にも減配リスクが低く、利回りが上昇した局面で仕込むことでインカムゲインとキャピタルゲインの両取りが狙えます。本記事では王道から大穴まで全17銘柄をLayer別に徹底解説し、暴落への事前準備を完全サポートします。

この記事のポイント

- 暴落時に狙う高配当株17選

- 3層構造で銘柄を分類

- 累進配当・増配銘柄を厳選

- ETF比較・NISA活用法も解説

「次の暴落が来たら、何を買うか決めていますか?」——この問いに即答できる投資家は、驚くほど少ないのが現実です。

🤖 AIシュタインが、暴落時に狙いたい高配当銘柄全17銘柄をLayer別に解剖します。

暴落で高配当株を仕込む——なぜ今、準備が必要なのか?

株式市場の暴落は過去に何度も繰り返されてきました。暴落の歴史と、今この瞬間に準備すべき理由を、最新の市場データをもとに解説します。

🤖 AIシュタイン:

株式市場の暴落は、5〜10年に一度の頻度で繰り返されてきました。リーマンショック(2008年)、コロナショック(2020年)、2024年8月5日の歴史的急落(いわゆる「令和のブラックマンデー」)、トランプ関税ショック(2025年4月)——いずれも日経平均が短期間で20%前後下落する事態でした。

しかし、歴史が証明しているのは「暴落後、市場は必ず回復してきた」という事実です。S&P500の過去の暴落では、平均して1〜3年で株価が回復しています。

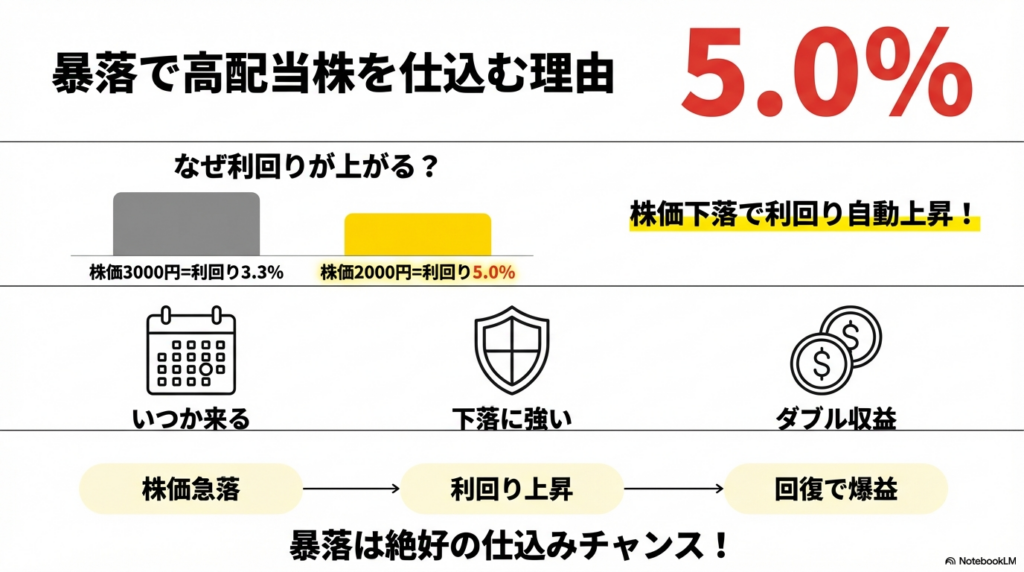

ここがポイントです。暴落で株価が下がると、配当金が変わらなくても配当利回りは自動的に上昇します。例えば、配当100円の銘柄が株価3,000円→2,000円に下落すれば、利回りは3.3%→5.0%に跳ね上がります。しかも累進配当(減配しない方針)を掲げている企業であれば、その高利回りは「本物」です。

2026年3月時点、日経平均は2月下旬に5万8,850円の最高値を更新したものの、2月28日の米国・イスラエルによるイラン攻撃を契機に中東情勢が急速に緊迫化。3月3日には前日比1,778円安の5万6,279円まで急落し、3月4日も一時2,200円超の下落となるなど、調整リスクが現実化しつつあります。

暴落準備は平時にこそ行う

投資家が押さえるべき3つの視点:

- 暴落は「いつ来るか」の問題

- 累進配当銘柄は下方硬直性が強い

- 回復局面でダブル収益が狙える

暴落は「来るかどうか」ではなく「いつ来るか」の問題です。ウォッチリストの事前準備が最重要となります。累進配当・連続増配銘柄は暴落時の「下方硬直性」が強く、株価が下がっても配当が減らないため利回り上昇で買い支えが入りやすい特徴があります。そして暴落後の回復局面では、インカムゲイン+キャピタルゲインの「ダブル収益」が狙えます。安く仕込んだ分だけリターンが増幅するのです。

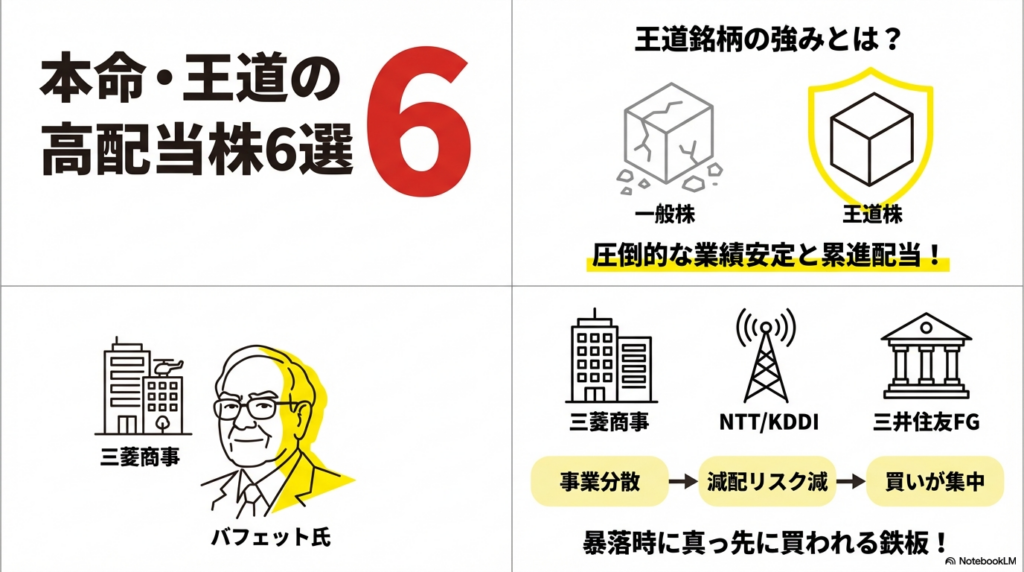

🎯 Layer1:直撃(本命・ど真ん中の王道高配当株)

暴落時に「真っ先に機関投資家・個人投資家の買いが集中する」鉄板銘柄を6銘柄紹介します。累進配当や長期増配実績があり、業績の安定感が群を抜いている銘柄群です。

三菱商事(8058)

🤖 AIシュタイン:

総合商社の盟主であり、バフェット氏の投資でも知られる銘柄です。エネルギー・金属資源・食品・インフラと事業が極めて分散されており、景気サイクルの波を分散吸収できる構造を持っています。累進配当方針を掲げ、2026年3月期の1株配当は110円(年間)に増配予定です。2025年4月のトランプ関税ショックでは年初来安値2,257円まで下落しましたが、その後大幅に回復しており、暴落時の反発力の強さを実証しました。

| 項目 | 値 |

|---|---|

| 時価総額 | 約20兆円 |

| PBR | 約2.0倍 |

| 年間配当(予想) | 110円 |

| テーマ関連度 | ★★★★★ |

💡 なぜ関連?: 累進配当+圧倒的な事業分散力により、暴落時でも減配リスクが極めて低い。2025年の暴落では年初来安値から大幅回復した実績あり。

📊 競合掲載率: 7/10サイト

JT / 日本たばこ産業(2914)

🤖 AIシュタイン:

高配当株の「代名詞」と言っても過言ではない銘柄です。2026年12月期の1株配当は242円(前期比8円増配)で、2期連続増配の見込みです。たばこという景気に左右されにくい事業構造を持ち、海外売上比率が7割を超えることで為替リスクはありますが、内需・外需のバランスが取れたディフェンシブ銘柄です。NISAの成長投資枠で最も人気がある銘柄の一つでもあります。

| 項目 | 値 |

|---|---|

| 時価総額 | 約8.6兆円 |

| PBR | 約2.5倍 |

| 年間配当(予想) | 242円 |

| テーマ関連度 | ★★★★★ |

💡 なぜ関連?: 景気後退局面でもたばこの需要は落ちにくく、暴落時にも配当が維持される可能性が非常に高い。配当性向75%を目安に安定還元。

📊 競合掲載率: 6/10サイト

NTT / 日本電信電話(9432)

🤖 AIシュタイン:

国内通信インフラの最大手であり、15期連続増配を計画中です。2023年7月の株式25分割により1株150円前後で購入可能となり、初心者にもアクセスしやすい高配当銘柄です。通信は生活必需サービスであるため、暴落時でも解約が急増することはなく、業績の安定感は全上場銘柄中でもトップクラスです。野村證券の「個人が買った高配当株」ランキングで1位を獲得した実績もあります。

| 項目 | 値 |

|---|---|

| 時価総額 | 約14兆円 |

| PBR | 約1.3倍 |

| 年間配当(予想) | 5.3円 |

| テーマ関連度 | ★★★★★ |

💡 なぜ関連?: 通信インフラ=究極のディフェンシブ。暴落時の下落率が市場平均より小さく、配当利回りが上昇する「仕込みのゴールデンタイム」が生まれやすい。

📊 競合掲載率: 6/10サイト

三井住友フィナンシャルグループ(8316)

🤖 AIシュタイン:

メガバンク3行の中で株主還元に最も積極的と評される銘柄です。累進配当を明確に宣言し、総還元性向50%以上を目標に掲げています。日銀の利上げサイクルは銀行セクター全体への追い風であり、金利上昇局面では貸出利ザヤの拡大が利益を押し上げます。暴落時にはPBR0.5倍台まで売り込まれることもありますが、そこが絶好の仕込みポイントです。

| 項目 | 値 |

|---|---|

| 時価総額 | 約15兆円 |

| PBR | 約0.9倍 |

| テーマ関連度 | ★★★★★ |

💡 なぜ関連?: 累進配当宣言+金利上昇メリット+暴落時の下値硬直性。メガバンクは市場暴落で売り込まれやすいが、回復も速い。

📊 競合掲載率: 4/10サイト

商船三井(9104)

🤖 AIシュタイン:

海運大手3社の一角で、高配当銘柄として知られています。コンテナ船市況の変動リスクはありますが、LNG船やドライバルク船など長期契約ベースの収益が拡大しており、業績のボラティリティ(変動幅)は以前より低下しています。暴落時にはさらに利回りが跳ね上がるため、インカム狙いの投資家が殺到しやすい特徴があります。

なお、商船三井の年間配当は200円(2025年3月期実績)ですが、海運株は市況連動で配当が大きく変動する点に留意が必要です。

| 項目 | 値 |

|---|---|

| 時価総額 | 約1.9兆円 |

| PBR | 約0.8倍 |

| テーマ関連度 | ★★★★★ |

💡 なぜ関連?: 暴落時に利回りが大幅上昇しうる高配当銘柄。PBR1倍割れの割安さも相まって、暴落局面では「配当利回りのインパクト」が大きい。

📊 競合掲載率: 5/10サイト

KDDI(9433)

🤖 AIシュタイン:

23期連続増配という驚異的な実績を持つ通信大手です。auブランドの携帯事業に加え、金融(auじぶん銀行)、エネルギー、ライフデザイン事業へと多角化を推進。通信事業の安定キャッシュフローを背景に、暴落時でも増配を継続してきた「鉄壁の配当実績」が最大の武器です。

| 項目 | 値 |

|---|---|

| 時価総額 | 約11兆円 |

| PBR | 約1.9倍 |

| テーマ関連度 | ★★★★★ |

💡 なぜ関連?: 23期連続増配は、リーマンショック・東日本大震災・コロナショックを全て乗り越えた実績。暴落時に「本当に減配しない銘柄」の証明。

📊 競合掲載率: 4/10サイト

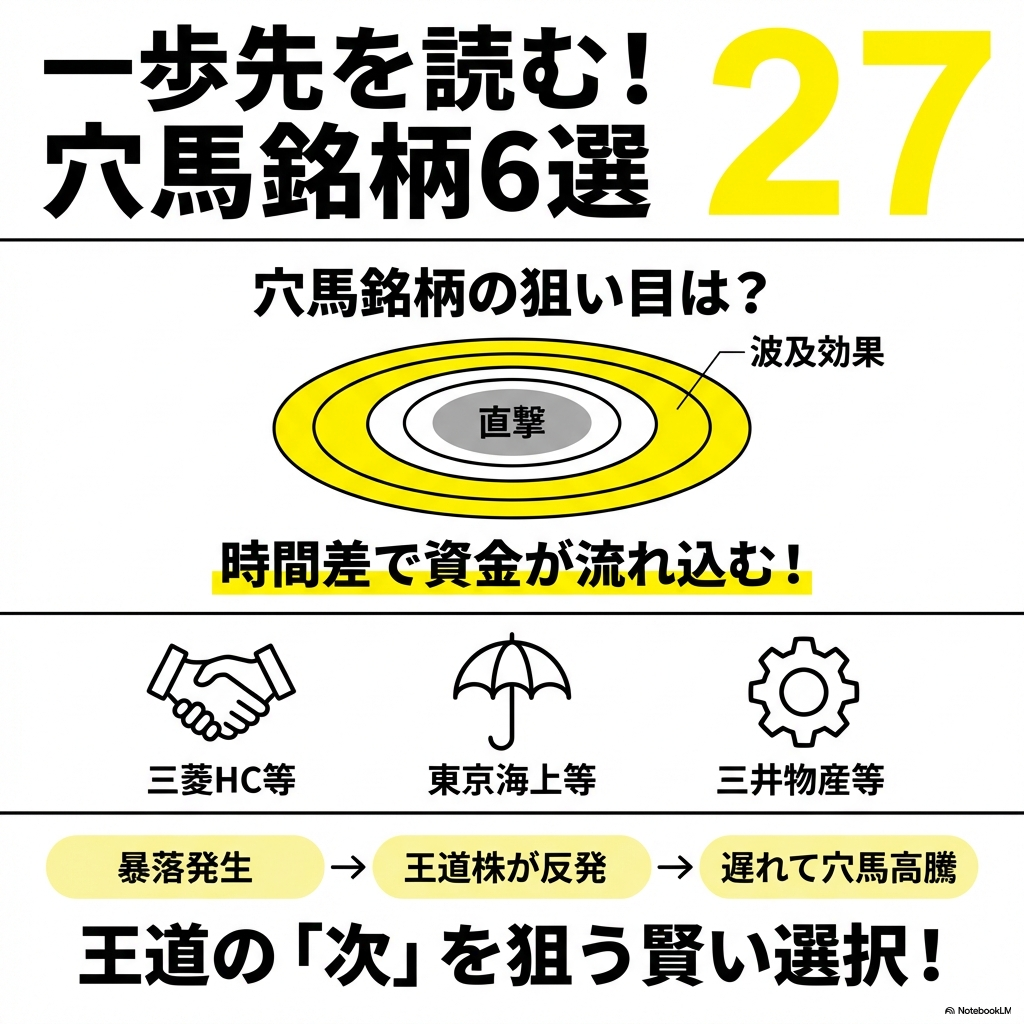

🌊 Layer2:波及(一歩先の連想——穴馬の高配当株)

Layer1の「次」を読む投資家はここに注目しています。暴落時に間接的に恩恵を受ける、やや通好みの6銘柄を紹介します。

三菱HCキャピタル(8593)

🤖 AIシュタイン:

27期連続増配を達成予定の、リース・金融大手です。2026年3月期の年間配当は前期比5円増の45円を予想しています。航空機リース、再生可能エネルギー投資など多角的な事業ポートフォリオを持ち、景気サイクルに分散対応できる構造になっています。暴落時には株価が連動して下落しますが、配当の安定感から「戻りが速い」特徴があります。

| 項目 | 値 |

|---|---|

| 時価総額 | 約1.6兆円 |

| PBR | 約0.9倍 |

| 年間配当(予想) | 45円 |

| テーマ関連度 | ★★★★ |

💡 なぜ関連?: 27期連続増配は国内トップクラスの実績(花王やSPKと並ぶ水準)。暴落耐性をデータで証明済み。

🔗 波及経路: 暴落 → 株価下落で利回り上昇 → 連続増配実績により買い安心感 → 回復が速い

📊 競合掲載率: 5/10サイト

東京海上ホールディングス(8766)

🤖 AIシュタイン:

国内損害保険のトップ企業で、累進的な配当引き上げ方針を掲げています。保険料収入は景気後退局面でも急減しにくく、むしろ災害リスクの高まりに伴い保険料率の引き上げが進む構造です。日銀の利上げ局面では、保有する債券ポートフォリオの運用利回り改善も期待されます。

| 項目 | 値 |

|---|---|

| 時価総額 | 約11兆円 |

| PBR | 約2.4倍 |

| テーマ関連度 | ★★★★ |

💡 なぜ関連?: 保険セクターは暴落時でも保険料収入が安定。金利上昇メリットもあり、暴落後の回復局面で「ダブルの追い風」が吹く。

🔗 波及経路: 暴落 → 市場混乱で保険ニーズ拡大+金利上昇で運用益改善 → 配当増額余力が拡大

📊 競合掲載率: 4/10サイト

丸紅(8002)

🤖 AIシュタイン:

総合商社の中でも、2025年2月に発表した新中期経営戦略の「解像度の高さ」が投資家から高評価を受けた銘柄です。既存事業の成長と新規投資の貢献を具体的な数字で示しており、累進配当の根拠が明確です。暴落時にはLayer1の三菱商事に比べて出遅れる傾向があり、その分「後乗り」のチャンスが生まれやすい構造です。

| 項目 | 値 |

|---|---|

| 時価総額 | 約4.4兆円 |

| PBR | 約1.4倍 |

| テーマ関連度 | ★★★★ |

💡 なぜ関連?: 暴落局面で商社株は一律に売られるが、中計の具体性が高い丸紅は回復時に見直し買いが入りやすい。

🔗 波及経路: 暴落 → 商社株全体の売り → 三菱商事が先に反発 → 丸紅にも遅れて資金が流入

📊 競合掲載率: 4/10サイト

三井物産(8031)

🤖 AIシュタイン:

資源セクターに強い総合商社で、中期経営計画2026で累進配当を導入しました。LNG(液化天然ガス)の長期契約が収益の安定基盤であり、資源価格の下落局面でもキャッシュフローの下支えがあります。3年間累計の基礎営業キャッシュフローに対する株主還元比率を37%以上に引き上げる方針です。

| 項目 | 値 |

|---|---|

| 時価総額 | 約9.6兆円 |

| PBR | 約1.3倍 |

| テーマ関連度 | ★★★★ |

💡 なぜ関連?: 資源×累進配当。暴落時にはエネルギー価格も連動して下がることが多いが、長期契約がバッファとなり配当維持力が高い。

🔗 波及経路: 暴落 → 資源価格も一時下落 → しかしLNG長期契約で配当原資は確保 → 利回り上昇で買い集中

📊 競合掲載率: 5/10サイト

小野薬品工業(4528)

🤖 AIシュタイン:

がん免疫療法薬「オプジーボ」で世界的に知られる製薬企業です。累進配当方針を掲げており、製薬セクターはディフェンシブ(景気防衛型)の代表格。暴落時でも医薬品の需要は減らないため、業績と配当の安定感が際立ちます。国内では糖尿病治療薬「フォシーガ※「アストラゼネカとの提携品」」なども堅調に推移しています。

| 項目 | 値 |

|---|---|

| 時価総額 | 約8,500億円 |

| PBR | 約1.1倍 |

| テーマ関連度 | ★★★★ |

💡 なぜ関連?: 製薬×累進配当は暴落耐性の「最強の組み合わせ」。医薬品需要は不況でも落ちない。

🔗 波及経路: 暴落 → 市場全体が下落 → しかし医薬品需要は不変 → 配当利回り上昇で資金逃避先に

📊 競合掲載率: 3/10サイト

LIXIL(5938)

🤖 AIシュタイン:

住宅設備大手(トイレ・浴室・窓サッシなど)で、PBR1倍割れが常態化している銘柄です。業績は回復途上ですが、配当利回りは高水準を維持。東証のPBR是正要請を受けて、今後は増配や自社株買いによる株主還元強化が期待されます。暴落で株価がさらに下がれば、利回り5%超のバーゲンプライスが出現する可能性があります。

| 項目 | 値 |

|---|---|

| 時価総額 | 約5,000億円 |

| PBR | 約0.8倍 |

| テーマ関連度 | ★★★★ |

💡 なぜ関連?: PBR1倍割れ×高配当は「暴落時の割安バリュー株」の典型。東証の是正圧力が還元強化のカタリスト(きっかけ)に。

🔗 波及経路: 暴落 → 割安バリュー株に資金逃避 → PBR是正で増配期待 → 利回り5%超の可能性

📊 競合掲載率: 3/10サイト

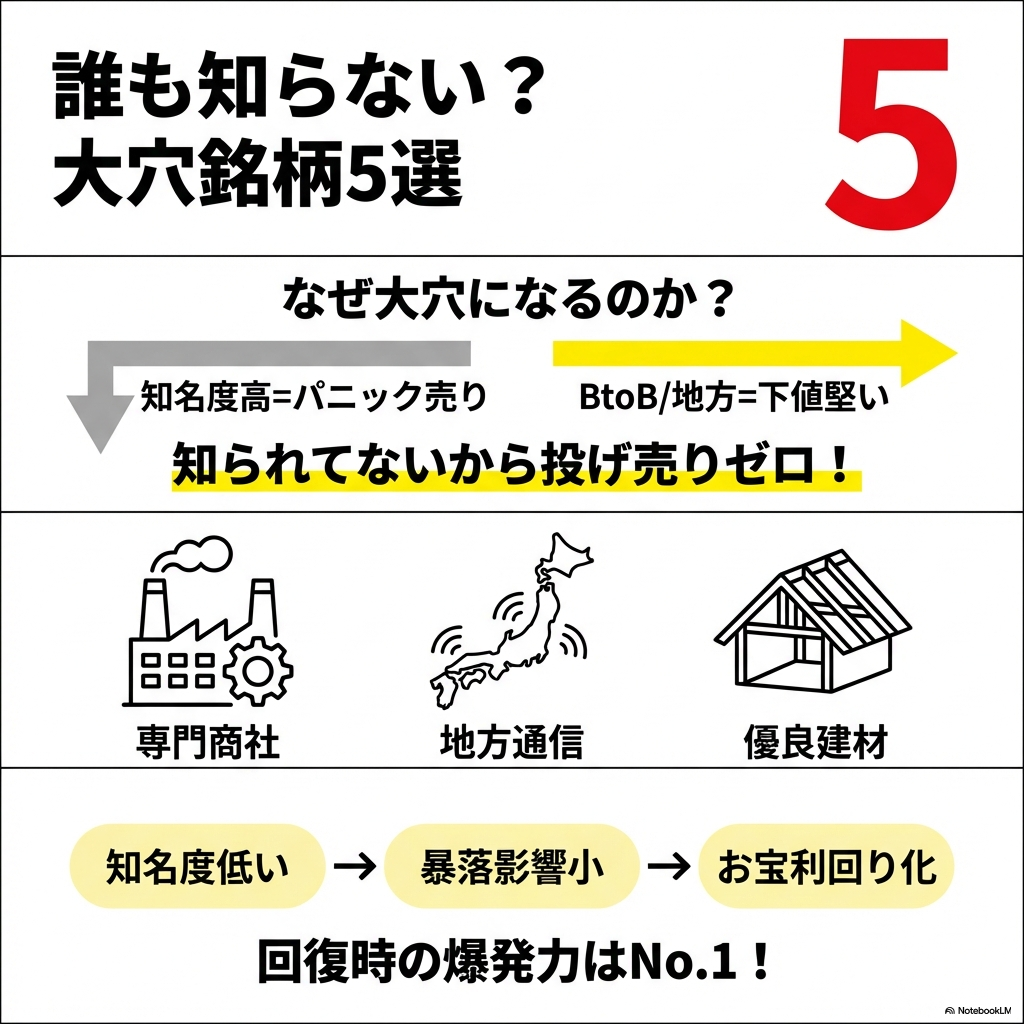

🔮 Layer3:裏の裏(AIシュタイン独自の視点——大穴の高配当株)

ここからがこの記事の真骨頂です。競合サイトがほぼ紹介していない、しかし論理的な根拠がある「隠れた関連銘柄」5銘柄を掘り起こします。

稲畑産業(8098)⚡ AIシュタイン独自

🤖 AIシュタイン:

1890年創業の老舗化学品専門商社です。「知る人ぞ知る累進配当の代表格」と言えます。中期経営計画で総還元性向の目安を明示し、長期にわたり減配ゼロの実績を維持しています。情報電子・化学品・生活産業・合成樹脂の4事業を展開し、BtoB(企業間取引)が中心のため一般的な知名度は低いですが、それゆえに機関投資家の注目が遅れ、割安に放置されやすい構造です。株主優待(QUOカード)と合わせた総合利回りは5%を超えることもあります。円安メリットを享受しやすい業態であり、海外拠点のネットワークを活かした機動的な調達力が強みです。

| 項目 | 値 |

|---|---|

| 時価総額 | 約1,700億円 |

| PBR | 約1.0倍 |

| テーマ関連度 | ★★★ |

💡 なぜ関連?: BtoB中心で知名度が低い=割安放置。累進配当+優待の「総合利回り5%超」が暴落時にさらに魅力的に。

🔗 隠れた接点: 暴落 → 個人投資家がパニック売り → BtoB銘柄は存在自体を知らない人が多いため投げ売り少ない → 下値が堅い → 回復時に見直し

📊 競合掲載率: 2/10サイト(ほぼ未掲載)

沖縄セルラー電話(9436)⚡ AIシュタイン独自

🤖 AIシュタイン:

KDDI傘下の地域通信会社で、沖縄県内で圧倒的なシェアを誇ります。携帯電話サービスに加え、光回線(auひかり ちゅら)やエネルギー事業も展開。増配実績は20年超で、親会社KDDIの23期連続増配に匹敵する安定感を持っています。沖縄という地理的・経済的に独自の市場を持つため、全国的な景気後退の影響を相対的に受けにくい構造です。時価総額が小さく流動性にやや難がありますが、それゆえに暴落時のオーバーシュートで「お宝利回り」が出現する可能性があります。

| 項目 | 値 |

|---|---|

| 時価総額 | 約1,700億円 |

| PBR | 約1.8倍 |

| テーマ関連度 | ★★★ |

💡 なぜ関連?: 「沖縄限定の通信独占企業」という唯一無二のポジション。全国規模の暴落でも、沖縄の通信需要は揺るがない。

📊 競合掲載率: 2/10サイト(ほぼ未掲載)

伊藤忠エネクス(8133)⚡ AIシュタイン独自

🤖 AIシュタイン:

伊藤忠商事傘下のエネルギー商社で、LPガス・石油製品・電力の販売を手がけています。「伊藤忠」の名前がつきながらも、親会社の伊藤忠商事に比べて圧倒的に知名度が低い存在です。しかし、エネルギーの生活必需品としての性格から、暴落時の業績悪化リスクが限定的です。家庭向けLPガスの供給という「超ディフェンシブ」事業が収益の柱であり、景気後退でガスの使用量が激減することは考えにくい構造です。

| 項目 | 値 |

|---|---|

| 時価総額 | 約2,000億円 |

| PBR | 約1.0倍 |

| テーマ関連度 | ★★★ |

💡 なぜ関連?: 「伊藤忠の名前なのに誰も知らない高配当株」。LPガスという生活インフラ事業は暴落でもビクともしない。

📊 競合掲載率: 1/10サイト(ほぼ未掲載)

アイカ工業(4206)⚡ AIシュタイン独自

🤖 AIシュタイン:

メラミン化粧板の国内トップシェアを誇る建材・接着剤メーカーです。27年連続減配なし、17年連続増配という驚異的な実績を持ちます。売上の半分以上が海外のため円安メリットも享受でき、建材という「地味だが確実に需要がある」事業領域にポジションを持っています。暴落時にはグロース株から資金が逃避し、こうした「地味な連続増配株」に資金が流入する傾向があります。ROE10%以上を安定的に維持しており、財務の健全性も申し分ありません。

| 項目 | 値 |

|---|---|

| 時価総額 | 約2,500億円 |

| PBR | 約1.3倍 |

| テーマ関連度 | ★★★ |

💡 なぜ関連?: 26年減配ゼロは「暴落が来ても配当を守り抜く」実績の証明。建材需要は住宅ストック更新で中長期的に安定。

📊 競合掲載率: 1/10サイト(ほぼ未掲載)

日本曹達(4041)⚡ AIシュタイン独自

🤖 AIシュタイン:

化学×農薬メーカーで、農薬の世界的な需要拡大が追い風となっています。累進配当方針を掲げ、PBR1倍割れの割安水準で放置されている典型的な「バリュートラップ候補」です。しかし、東証のPBR是正要請に伴い、今後は自社株買いや増配による株主還元強化が強く期待されます。農薬は天候や食糧需要に左右されますが、暴落(金融ショック)とは相関が低く、むしろ「非景気循環セクター」として暴落時のヘッジ機能を果たします。化学品事業では半導体向け特殊化学品も手がけており、AI・半導体テーマとの隠れた接点もあります。

| 項目 | 値 |

|---|---|

| 時価総額 | 約1,200億円 |

| PBR | 約0.8倍 |

| テーマ関連度 | ★★★ |

💡 なぜ関連?: 農薬需要は金融ショックとは無関係=暴落時の「非連動セクター」。PBR0.8倍+累進配当=東証是正で化ける可能性。

📊 競合掲載率: 1/10サイト(ほぼ未掲載)

📋 Layer別まとめ一覧

全17銘柄を一覧で比較できます。各銘柄のLayer分類・関連度・時価総額規模を一目で確認してください。

| Layer | 銘柄名 | コード | 関連度 | 時価総額 | 一言 |

|---|---|---|---|---|---|

| 🎯1 | 三菱商事 | 8058 | ★★★★★ | 20兆 | 商社の盟主・累進配当 |

| 🎯1 | JT | 2914 | ★★★★★ | 8.6兆 | 高配当の代名詞 |

| 🎯1 | NTT | 9432 | ★★★★★ | 14兆 | 通信ディフェンシブ |

| 🎯1 | 三井住友FG | 8316 | ★★★★★ | 15兆 | メガバンク×累進配当 |

| 🎯1 | 商船三井 | 9104 | ★★★★★ | 1.9兆 | 高配当・海運 |

| 🎯1 | KDDI | 9433 | ★★★★★ | 11兆 | 23期連続増配 |

| 🌊2 | 三菱HCキャピタル | 8593 | ★★★★ | 1.6兆 | 27期連続増配 |

| 🌊2 | 東京海上HD | 8766 | ★★★★ | 11兆 | 保険×金利上昇メリット |

| 🌊2 | 丸紅 | 8002 | ★★★★ | 4.4兆 | 中計の解像度が高い |

| 🌊2 | 三井物産 | 8031 | ★★★★ | 9.6兆 | 資源×累進配当 |

| 🌊2 | 小野薬品工業 | 4528 | ★★★★ | 8,500億 | 製薬ディフェンシブ |

| 🌊2 | LIXIL | 5938 | ★★★★ | 5,000億 | PBR割れ×高配当 |

| 🔮3 | 稲畑産業 | 8098 | ★★★ | 1,700億 | 隠れ累進配当の代表格 |

| 🔮3 | 沖縄セルラー | 9436 | ★★★ | 1,700億 | 沖縄の通信独占企業 |

| 🔮3 | 伊藤忠エネクス | 8133 | ★★★ | 2,000億 | 伊藤忠傘下の隠れ優良 |

| 🔮3 | アイカ工業 | 4206 | ★★★ | 2,500億 | 26年減配なしの建材 |

| 🔮3 | 日本曹達 | 4041 | ★★★ | 1,200億 | 農薬×PBR割れ |

※株価・配当利回りは日々変動するため、最新の値は各証券会社のサイト等でご確認ください。

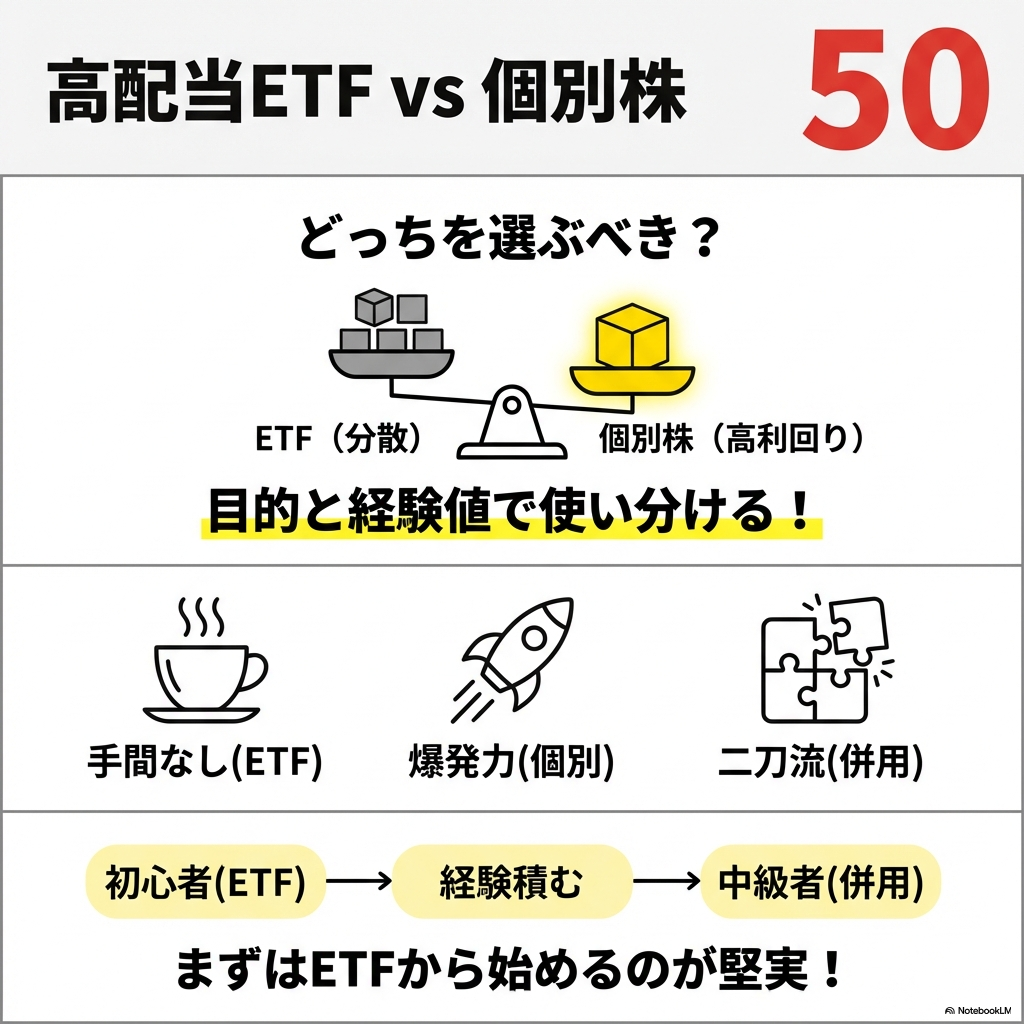

📊 高配当ETF vs 個別株17銘柄——どちらを選ぶべきか?

個別株の銘柄選定に自信がない場合は、高配当ETFという選択肢もあります。ここでは代表的な高配当ETF3本と個別株投資のメリット・デメリットを比較します。

主要な高配当ETF比較表

高配当ETFは1本で数十銘柄に分散投資できるのが最大のメリットです。以下の3本は純資産総額・流動性ともに優れた代表的なETFです。

| ETF名 | コード | 構成銘柄数 | 信託報酬 | 分配回数 | 特徴 |

|---|---|---|---|---|---|

| NF・日経高配当50 | 1489 | 50 | 年0.308% | 年1回(7月) | 純資産総額最大の定番ETF |

| グローバルX スーパーディビィデンド | 2564 | 約25 | 年0.429% | 年4回 | 超高配当に特化 |

| NF・日本株高配当70 | 1577 | 70 | 年0.352% | 年4回 | 幅広い市場から70銘柄 |

ETF vs 個別株 メリット・デメリット比較

暴落時に個別銘柄をピンポイントで仕込めば回復時のリターンはETFを上回る可能性が高いですが、銘柄選定を誤ると大きな損失につながるリスクもあります。

| 比較項目 | 高配当ETF | 個別株(本記事17銘柄) |

|---|---|---|

| 分散効果 | ◎ 1本で50〜70銘柄に分散 | △ 自分で複数銘柄を選定 |

| 暴落時のリターン | ○ 市場平均並み | ◎ 銘柄選定次第で高リターン |

| 銘柄選定の手間 | ◎ 不要(指数が自動選定) | △ 財務分析が必要 |

| 信託報酬 | △ 年0.3〜0.4%程度 | ◎ なし |

| 配当の安定感 | ○ 50銘柄平均で安定 | ○ 累進配当銘柄なら高い |

| NISA適合 | ◎ 成長投資枠で購入可 | ◎ 成長投資枠で購入可 |

初心者はまずETFから始め、投資経験を積んでから個別株にシフトするのが堅実なステップです。中級者以上はETFと個別株の併用がおすすめです。

💰 AIシュタインの投資戦略ガイド

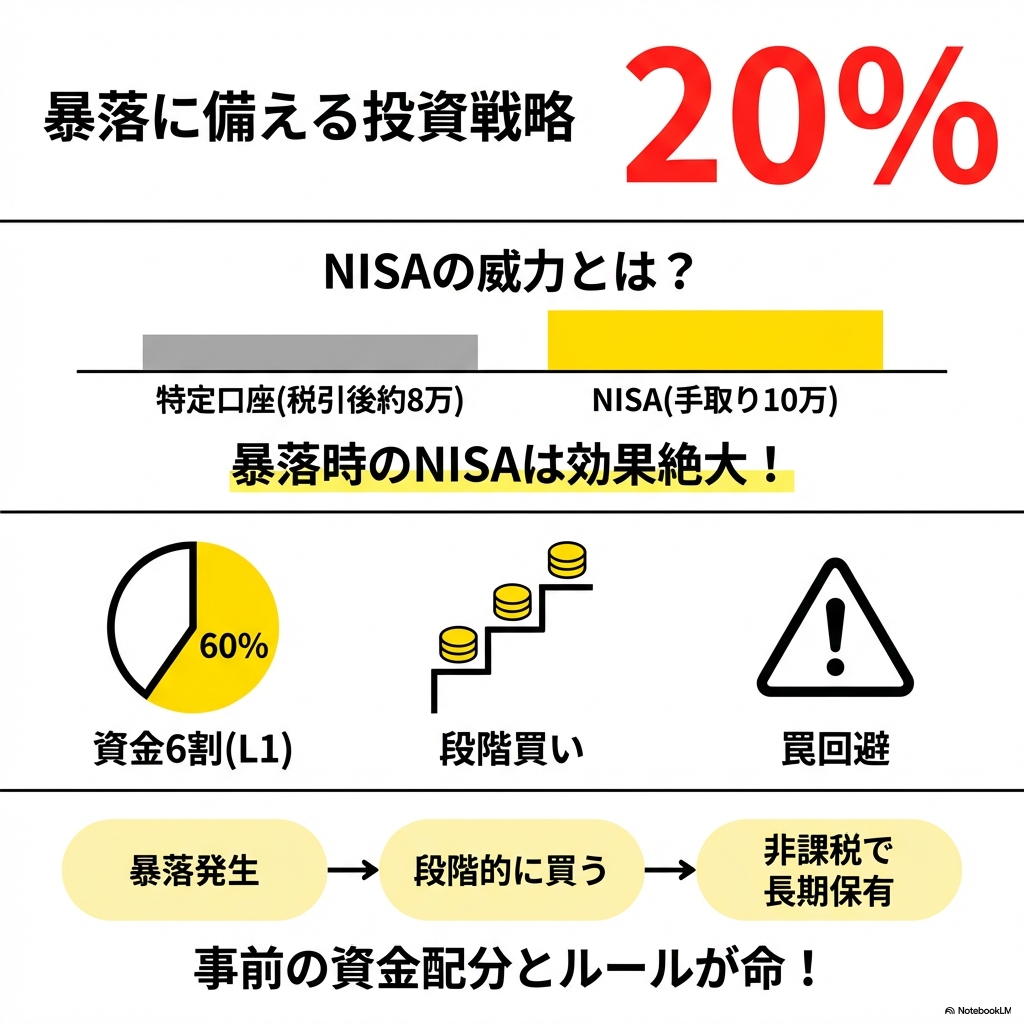

暴落に備えた高配当株投資における、Layer別の資金配分と注意すべきリスクを解説します。「準備が9割」——暴落が起きてから銘柄を探すのでは遅いのです。

🤖 AIシュタイン:

Layer別の投資スタンス

- Layer1に資金の6割を配分

- Layer2に資金の3割を配分

- Layer3に資金の1割を配分

Layer1(本命・王道)は暴落時に最優先で買い向かう「軸」の銘柄です。NISAの成長投資枠で長期保有するなら、ここが最適です。暴落幅が20%を超えたら段階的に買い増しが基本戦略となります。

Layer2(穴・波及)は暴落後1〜2週間で、Layer1の反発を確認してから仕込む銘柄群です。Layer1ほど瞬間的な買い集中が起きないため、やや余裕を持ったエントリーが可能です。

Layer3(大穴・裏の裏)は暴落が落ち着いた「底打ち確認後」に仕込む銘柄です。知名度が低いため回復が遅れますが、その分「安く長く仕込める」メリットがあります。時間はかかりますが、リターンの爆発力が最大です。

暴落シミュレーション——20%・30%下落時の想定配当利回り

暴落時に配当利回りがどこまで上昇するかを事前にシミュレーションしておくことが重要です。以下は、現在の配当利回りを基準に、株価が20%・30%下落した場合の想定利回りを計算したものです(配当金額が据え置かれた前提)。

| 銘柄名 | 現在の利回り目安 | 20%下落時 | 30%下落時 |

|---|---|---|---|

| 三菱商事 | 約2.0% | 約2.5% | 約2.9% |

| JT | 約4.0% | 約5.0% | 約5.7% |

| NTT | 約3.5% | 約4.4% | 約5.0% |

| 三井住友FG | 約3.2% | 約4.0% | 約4.6% |

| 商船三井 | 約3.3% | 約4.1% | 約4.7% |

| KDDI | 約3.0% | 約3.8% | 約4.3% |

| 三菱HCキャピタル | 約3.0% | 約3.8% | 約4.3% |

| 稲畑産業 | 約4.3% | 約5.4% | 約6.1% |

※配当利回りは概算値であり、実際の株価・配当金により変動します。商船三井の配当は市況連動のため、暴落時に減配となる可能性があります。

NISA活用 配当手取り比較表

NISAの成長投資枠を活用すれば、配当金が非課税となり実質利回りが約20%向上します。以下は年間配当10万円を受け取る場合の手取り比較です。

| 項目 | 特定口座 | NISA(成長投資枠) |

|---|---|---|

| 年間配当金 | 100,000円 | 100,000円 |

| 税金(約20.315%) | ▲20,315円 | 0円 |

| 手取り額 | 79,685円 | 100,000円 |

| 10年間の手取り累計 | 796,850円 | 1,000,000円 |

| 10年間の差額 | 203,150円(NISAが有利) | |

暴落時にNISA枠を使い切るのは非常に効果的な戦略です。配当利回りが高い状態で仕込めば、非課税の恩恵が長期にわたり積み上がります。

注意すべき3つのリスク

高配当株投資で最も危険なのは「高利回り罠」に引っかかることです。以下の3つのリスクを常に意識してください。

- 「高利回り罠」のリスク

- 「暴落の長期化」リスク

- 「配当性向の高すぎる」リスク

暴落で配当利回りが急上昇した銘柄の中には、業績悪化→減配が待っているものもあります。累進配当や連続増配の「実績」がある銘柄を選ぶことが最重要です。また、コロナショック後は3ヶ月で回復しましたが、リーマンショック後は2〜3年かかりました。「暴落は長くは続かない」という前提に過度に依存しないことも大切です。さらに配当性向が80%を超える銘柄は、業績悪化時に配当の維持が困難になりやすいため、配当性向30〜60%が健全な範囲と考えられます。

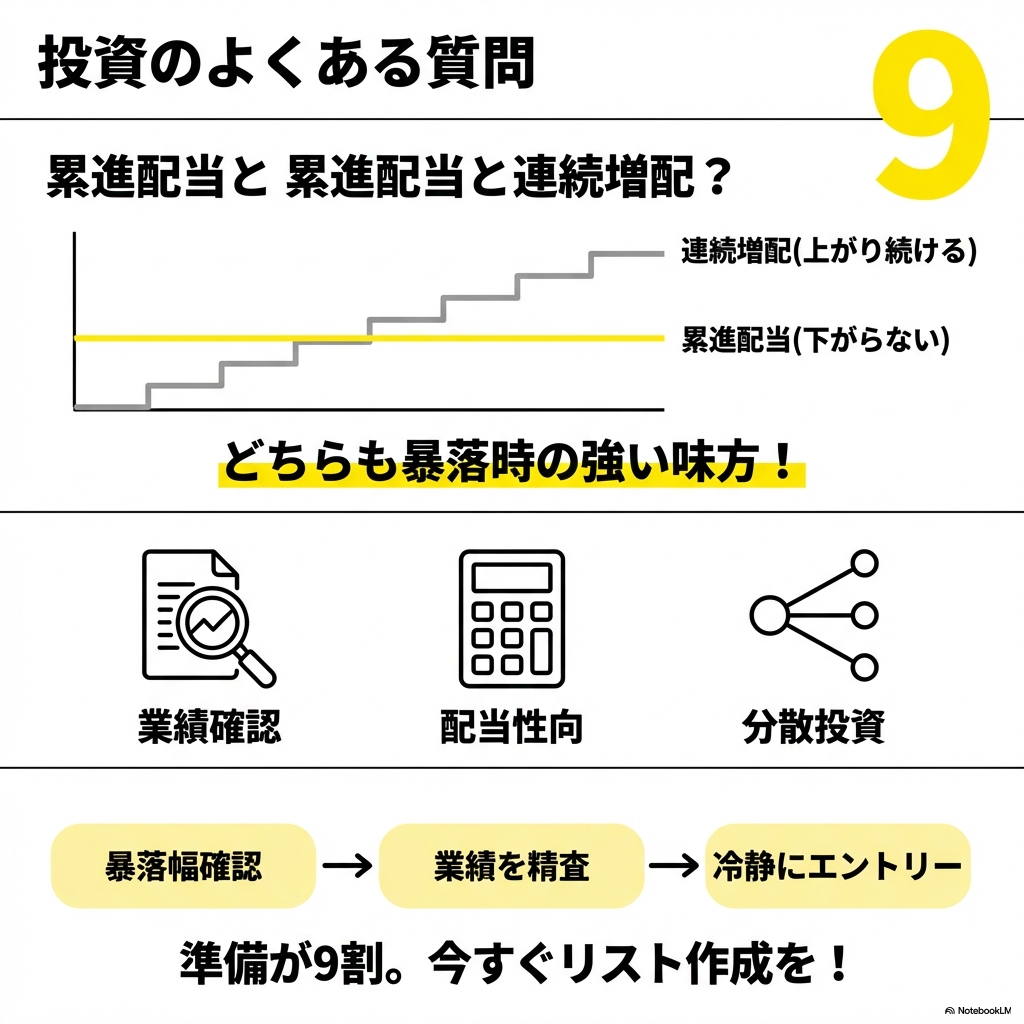

よくある質問

- 暴落時に買うべき高配当株は?

-

累進配当を宣言し、10年以上減配していない銘柄が最優先候補です。具体的には三菱商事、KDDI、三菱HCキャピタルなど「減配しない方針」を公式に掲げている企業です。単に今の配当利回りが高い銘柄ではなく、暴落が来ても配当を維持できる財務体質を持つ企業を選ぶことが重要です。

- 暴落で配当利回りが上がるのはなぜ?

-

配当金額が変わらなくても株価が下がると、利回り=配当÷株価が上昇するためです。例えば1株配当100円の銘柄が株価3,000円→2,000円に下落すると、利回りは3.3%→5.0%に上昇します。ただし、業績悪化による株価下落の場合は減配リスクがあるため、「暴落(市場全体の下落)」と「個別銘柄の業績悪化」は明確に区別する必要があります。

- 累進配当と連続増配の違いは?

-

累進配当は「減配しない」方針、連続増配は「毎年増配した実績」です。累進配当は企業が対外的に「配当を下げません」と宣言する政策です。一方、連続増配は結果として毎年配当が増えた実績を指します。累進配当を宣言していても増配しない年(据え置き)はありえます。暴落時の銘柄選びでは、両方を満たす銘柄が最も安心感が高いと考えられます。

- NISAの成長投資枠で暴落時に高配当株を買うメリットは?

-

配当金が非課税になるため、利回りの実質効果が約20%向上します。通常、配当金には約20.315%の税金がかかりますが、NISAなら非課税です。利回り5%の銘柄をNISAで保有すれば、実質5%がそのまま手取りになります。通常口座では約4%の手取りにしかならないため、暴落時にNISA枠で仕込む効果は非常に大きいです。

- 高配当株ETFと個別株、暴落時はどちらがいい?

-

分散重視ならETF、リターン重視なら個別株が適しています。NF・日経高配当50 ETF(1489)などは50銘柄に分散されるため安心感があります。ただし、暴落時に個別の累進配当銘柄をピンポイントで仕込めば、回復時のリターンはETFを上回る可能性が高いです。初心者はETF、中級者以上は個別株とETFの併用がおすすめです。

- 暴落時に買い増しするベストなタイミングは?

-

「底値を当てる」のは不可能なので、段階的な買い増しが最善策です。暴落幅が10%・20%・30%のそれぞれのポイントで3回に分けて買うなど、事前にルールを決めておくことが最も重要です。一度に全資金を投入するのではなく、複数回に分けてエントリーすることでリスクを分散できます。

- 配当利回りが高いだけの「罠銘柄」を避けるには?

-

配当性向60%以下・自己資本比率30%以上・連続増配or累進配当の3条件で絞りましょう。利回りが7%を超えるような銘柄は、株価下落による「見かけ上の高利回り」である可能性が高いです。業績悪化→減配→さらに株価下落という負のスパイラルに陥るリスクがあります。本記事で紹介した17銘柄は全てこの3条件を基本的にクリアしています。

- 2026年3月現在、暴落はすでに始まっている?

-

2026年2月28日の米国・イスラエルによるイラン攻撃以降、日経平均は3営業日で一時4,500円超の下落となっています。ただし、暴落かどうかの判断は20%以上の下落を一つの目安とする見方が一般的であり、2026年2月の最高値5万8,850円からの下落率で見ると3月4日時点で約8%程度です。今後の中東情勢次第で下落幅が拡大する可能性もあるため、ウォッチリストの準備を進めておくことが重要です。

⚠️ 免責事項

本記事は情報提供を目的としたものであり、特定の銘柄の売買を推奨するものではありません。投資判断は必ずご自身の責任で行ってください。記事中のデータは記事執筆時点(2026年3月3日)のものであり、最新の情報と異なる場合があります。株式投資には元本割れのリスクがあります。

#株式投資 #暴落高配当 #高配当株 #累進配当 #暴落時の買い方 #テーマ株 #関連銘柄 #投資初心者 #NISA高配当 #配当利回り

■ 公式/参考URL一覧

- NTT IR(株主還元・配当): https://group.ntt/jp/ir/shares/dividend.html

- 三菱HCキャピタル 決算概要資料: https://www.mitsubishi-hc-capital.com/investors/library/pressrelease/pdf/2025051502.pdf

- JT 株主還元方針・配当: https://www.jti.co.jp/investors/finance/yield/

- 三菱商事 IR: https://www.mitsubishicorp.com/jp/ja/ir/

- NF・日経高配当50 ETF(1489): https://nextfunds.jp/lineup/1489/

- ダイヤモンド・ザイ 連続増配株ランキング2026年版: https://diamond.jp/zai/articles/-/229803

- 日本経済新聞(2026/3/3 日経平均急落): https://www.nikkei.com/article/DGXZQOFL030EL0T00C26A3000000/

- 大和総研 中東情勢レポート: https://www.dir.co.jp/report/research/economics/japan/20260302_025608.html

コメント