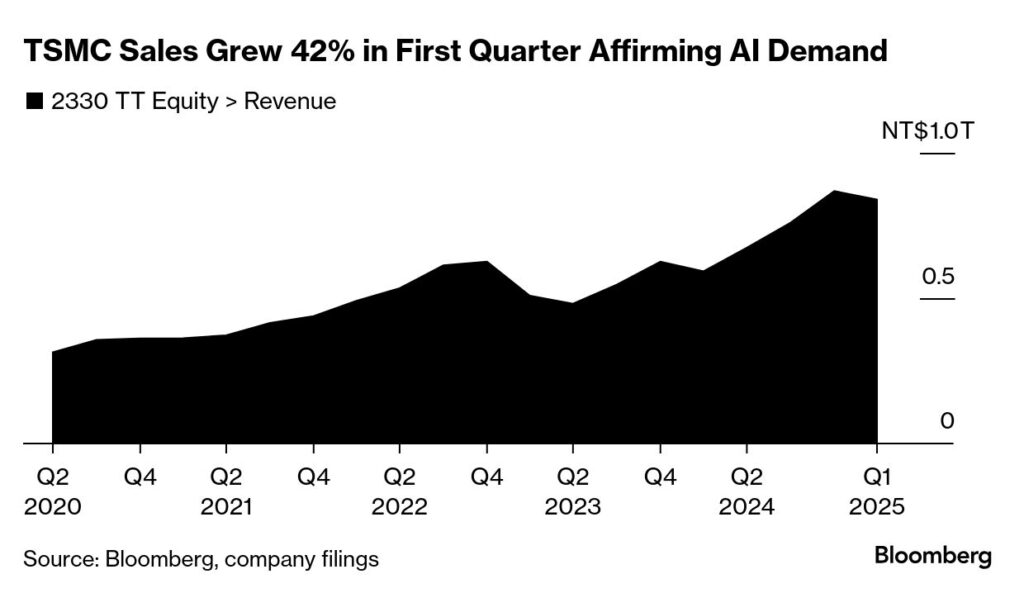

世界中のテクノロジー企業を根底から支える半導体製造の巨人、TSMC(台湾積体電路製造)。その一挙手一投足は、株式市場だけでなく、私たちの生活に欠かせないスマートフォンやPC、そして今話題のAI(人工知能)の未来をも左右します。

2025年7月10日、そのTSMCから最新の月次売上高が発表されました。結果は、市場の期待と不安が入り混じる、非常に興味深い内容でした。

この記事では、発表されたばかりの2025年6月の売上高データを徹底的に分析し、「前年比では好調なのに、なぜ前月比で減少したのか?」という疑問に答えます。さらに、AI半導体ブームの現状、TSMCの揺るぎない強さの秘密、今後の株価を左右する重要材料、そして私たち投資家が注目すべき関連銘柄まで、どこよりも詳しく、そして分かりやすく解説していきます。

この記事を読めば、TSMCの「今」と「未来」が丸わかりになり、あなたの投資判断に確かな指針を与えてくれるはずです。

この記事の結論:ポイントまとめ

- 6月売上高は前年比26.9%増、AI需要は依然として超堅調

- 前月比17.7%減は記録的好調の反動で、一時的な調整の可能性大

- 上半期累計40%増と絶好調、通期の強気な成長見通しに揺るぎなし

- AI、HPC、次世代プロセスが牽引し、TSMCの成長はまだ序章に過ぎない

投資家必見!TSMCと運命を共にする関連銘柄

- 【最重要顧客】NVIDIA (NVDA), Apple (AAPL)

- 【製造装置の巨人】ASML (ASML), 東京エレクトロン (8035)

- 【日本の素材メーカー】信越化学工業 (4063), SUMCO (3436)

- 【日本での協業パートナー】ソニーグループ (6758), デンソー (6902)

ニュースをわかりやすく深堀りして解説

出典https://www.bloomberg.co.jp/news/articles/2025-06-03/SX9DTYT0G1KW00

結論:6月の「前月比減」は成長鈍化のサインではない!

2025年6月のTSMCの売上高が前月比で減少したことは、AIブームの終焉やTSMCの成長鈍化を示すものでは断じてありません。

まず結論から申し上げます。2025年6月のTSMCの売上高が前月比で減少したことは、AIブームの終焉やTSMCの成長鈍化を示すものでは断じてありません。 むしろ、これは記録的な成長を続ける中での一時的な調整であり、長期的な成長ストーリーに何ら変更はない、と分析するのが妥当です。

今回発表されたデータを詳しく見ていきましょう。

- 2025年6月売上高: 2,637億台湾ドル

- 前年同月比: +26.9%

- 前月比: -17.7%

- 2025年1月~6月累計売上高: 1兆7,730億台湾ドル

- 前年同期比: +40.0%

注目すべきは、前年同月比で+26.9%という驚異的な伸びと、上半期累計で+40.0%という凄まじい成長率です。これは、生成AI向けの高性能半導体に対する需要が、依然として爆発的なレベルで続いていることを明確に示しています。

では、なぜ市場の一部が懸念する「前月比-17.7%」という数字が出たのでしょうか?

「前月比減」の真相:記録的だった4月・5月の反動と生産サイクルの妙

答えは、直前の数ヶ月の売上高にあります。以下の表をご覧ください。

| 月 | 2025年 月次売上高 (億台湾ドル) | 前年同月比 | 前月比 |

|---|---|---|---|

| 1月 | 2,158 | +7.9% | – |

| 2月 | 1,816 | +11.3% | -15.8% |

| 3月 | 1,952 | +34.3% | +7.5% |

| 4月 | 2,360 | +59.6% | +20.9% |

| 5月 | 3,205 | +39.6% | +35.8% |

| 6月 | 2,637 | +26.9% | -17.7% |

※各種報道を基に作成

ご覧の通り、4月、そして特に5月の売上高が歴史的な水準に達していました。5月の3,205億台湾ドルという数字は、単月として過去最高を記録しています。これは、NVIDIAやAppleといった主要顧客からの先端半導体に対する注文が特定の月に集中した結果と考えられます。

つまり、6月の前月比減は、この異常なまでの好調だった5月からの反動という側面が強いのです。むしろ、過去最高だった5月を除けば、6月の2,637億台湾ドルという数字自体が、依然として極めて高い水準であることは間違いありません。

さらに、半導体業界では、顧客の新製品リリースサイクルや在庫調整によって、月次の売上にはある程度の波が生まれるのが通常です。今回の減少も、そうした生産・出荷タイミングに伴う一時的な変動と捉えるべきでしょう。

揺るぎない通期見通し:成長ストーリーは不変

短期的な月の数字に惑わされてはいけません。重要なのは、会社が示す長期的な見通しです。

TSMCの魏哲家(C.C. Wei)CEOは、6月3日の株主総会で、「2025年通期の売上高は米ドルベースで20%台半ばの伸びになる」との見通しを改めて示しています。この強気な見通しは、4月の決算発表から変更されておらず、今回の6月の月次売上を受けても揺らいでいないことを意味します。

同社は第2四半期(4~6月)の売上高ガイダンスとして284億~292億米ドルを提示しており、4月~6月の実績はこの範囲内に着地する見込みです。上半期ですでに40%増という実績を積み上げていることからも、通期目標の達成は十分に射程圏内にあると言えるでしょう。

なぜTSMCはこれほど強いのか?無敵の帝国の構造

月次の売上高という短期的な指標だけでなく、TSMCがなぜこれほどまでに圧倒的な競争力を持ち、今後も成長が期待できるのか、その構造的な強さを理解することが極めて重要です。

1. ビジネスモデルの革命:「専業ファウンドリ」という発明

TSMCは、自社で半導体の設計を行わず、他社(ファブレス企業)からの委託を受けて製造に特化する「専業ファウンドリ」というビジネスモデルを世界で初めて確立した企業です。これにより、NVIDIA、Apple、AMD、Qualcommといった設計に特化した企業は、莫大な投資が必要な自社工場(ファブ)を持つことなく、革新的な半導体開発に集中できるようになりました。TSMCは、いわば世界の頭脳が生み出すアイデアを形にする、唯一無二の「世界工場」なのです。

2. 技術的優位性:誰も追いつけない先端プロセス技術

半導体の性能は、回路線幅の微細化(プロセスルール)によって決まります。TSMCは、この微細化競争で他社を圧倒しています。

- 現在の主力: 5ナノメートル(nm)、3nmプロセスで市場を独占。AI半導体や最新スマートフォンの心臓部は、ほぼTSMC製です。

- 次世代: 2nmプロセスを2025年に量産開始予定。

- 未来の技術: さらにその先の1.4nmプロセスの開発も発表し、2028年の量産を目指しています。

この技術ロードマップの明確さと実行力が、顧客からの絶大な信頼につながっています。IntelやSamsungも追撃を試みていますが、TSMCの牙城を崩すのは容易ではありません。

3. 巨大なエコシステム:「Open Innovation Platform® (OIP)」

TSMCの強さは、単なる製造技術だけではありません。同社は「Open Innovation Platform® (OIP)」という巨大な設計エコシステムを構築しています。これは、半導体設計に必要なツールやIP(設計資産)、サービスなどを、TSMCとパートナー企業が共同で提供するプラットフォームです。

これにより、顧客はより効率的かつ低リスクで半導体を設計でき、一度このエコシステムに入ると、他社に乗り換えるのが難しくなります。世界のスタートアップ企業が開発する半導体プロトタイプの約85%がTSMCによって実現されているという事実が、このエコシステムの強大さを物語っています。

4. 圧倒的な財務基盤と信頼性

TSMCは、その高い技術力と効率的な経営により、驚異的な収益性を誇ります。

- 高い利益率: 2024年から2029年の目標として、粗利益率53%以上、ROE(自己資本利益率)25%以上という高い目標を掲げています。

- 最高の信用格付け: 半導体産業で最高の信用格付け(S&P: AA-, Moody’s Aa3)を得ており、財務的な安定性は抜群です。

- 安定した配当: 2004年以降、一株当たりの配当金を減らしたことがなく、株主への還元姿勢も評価されています。

この盤石な財務基盤があるからこそ、年間400億ドル(約6兆円)にも上る巨額の設備投資を継続し、技術的優位性を維持し続けることができるのです。

今後の株価を動かす重要材料とリスク要因

TSMCの株価の先行きを占う上で、投資家が注目すべきポジティブな材料と、注意すべきリスク要因を整理します。

ポジティブ材料:成長エンジンはフル稼働

- AI半導体需要の持続: 生成AIの進化はまだ始まったばかり。データセンター向けGPUだけでなく、PCやスマートフォンにAI機能が搭載される「エッジAI」の普及により、先端半導体の需要は今後さらに拡大します。魏CEOも「AI半導体は需要が供給を引き続き上回っている」と明言しています。

- 新たな成長ドライバーの出現: TSMCはAIの次に「人型ロボット」向けの半導体需要が非常に強いと見ています。自動運転や工場の自動化など、新たな巨大市場が生まれつつあります。

- グローバルな生産拠点拡大: 地政学リスクを分散させるため、日本(熊本)、米国(アリゾナ)、ドイツ(ドレスデン)に新工場を建設中です。これにより、サプライチェーンの強靭化と新たな顧客獲得が期待されます。特に熊本のJASMは、日本の半導体産業復活の起爆剤としても注目されています。

- 継続的な設備投資と技術革新: 年間400億ドル規模の設備投資を継続し、1.4nmやさらにその先の技術開発を進めることで、競合に対するリードを広げ続けます。

AI半導体需要の持続が最大のポジティブ材料となっており、生成AIの進化がまだ始まったばかりであることから、今後さらなる需要拡大が期待されます。

リスク要因:無視できない懸念点

- 地政学リスク: 最大のリスクは、台湾を巡る米中対立と、それに伴う台湾有事の可能性です。これはTSMCだけでなく、世界経済全体にとっての重大なリスクとなります。

- 米国の対中規制と関税政策: 米国による中国への先端半導体輸出規制や、世界的な貿易摩擦、関税政策の動向は、TSMCの顧客の需要に影響を与える可能性があります。ただし、現時点では顧客の行動に変化は見られないと会社側は説明しています。

- 為替変動リスク: TSMCの売上の多くは米ドル建てですが、コストは台湾ドルで発生します。そのため、台湾ドル高・米ドル安は粗利益率を圧迫する要因となります。実際に最近の為替変動で粗利益率が3%低下したとの発言もありました。

- 競争の激化: Intelがファウンドリ事業への本格参入を表明し、米国政府の強力な支援を受けています。また、韓国のSamsungも虎視眈々とシェア奪還を狙っています。TSMCの優位性は当面揺るがないと見られますが、競合の動向は常に注視が必要です。

地政学リスクが最大の懸念材料となっており、台湾を巡る米中対立の動向は注視が必要です。

関連銘柄はこれだ!TSMC帝国を支える企業群

TSMCへの投資を考えるなら、そのエコシステムを構成する関連企業にも目を向けることで、投資機会を広げることができます。

【顧客企業】TSMCの成長の果実を分かち合う巨人たち

- NVIDIA (NVDA): AIブームの最大の主役。同社の高性能GPUはTSMCの最先端プロセスなくしては製造できません。両社はまさに運命共同体です。

- Apple (AAPL): iPhoneやMacに搭載される高性能チップ「Apple Silicon」はTSMCが独占的に製造。Apple製品の売れ行きはTSMCの業績に直結します。

NVIDIAとAppleは、TSMCの最重要顧客として位置づけられ、これらの企業の業績はTSMCの成長に直結します。

【製造装置メーカー】TSMCの工場を支える縁の下の力持ち

- ASML (オランダ): 最先端半導体の製造に不可欠なEUV(極端紫外線)露光装置を世界で唯一製造する企業。TSMCの設備投資は、そのままASMLの受注につながります。

- 東京エレクトロン (8035): 半導体製造工程で使われる塗布・現像装置(コータ/デベロッパ)やエッチング装置で世界トップクラスのシェアを誇ります。日本の半導体製造装置業界の雄です。

- SCREENホールディングス (7735): 半導体の洗浄装置で圧倒的な世界シェアを持つ企業。微細化が進むほど、ウェハーの洗浄工程の重要性が増します。

- ディスコ (6146): 半導体ウェハーをチップ状に切り分けるダイシングソーや、薄く削るグラインダーで高い世界シェアを誇ります。

製造装置メーカーは、TSMCの設備投資拡大の恩恵を直接受ける銘柄群として注目されます。

【素材メーカー】高品質な日本の素材が不可欠

- 信越化学工業 (4063): 半導体の基板となるシリコンウェハーで世界首位。フォトレジスト(感光材)など、半導体製造に欠かせない多くの重要部材も手掛けています。

- SUMCO (3436): 信越化学と並ぶシリコンウェハーの世界大手。TSMCの生産拡大は、同社のウェハー需要を押し上げます。

- JSR (4042), 東京応化工業 (4186): EUV露光に使われる最先端のフォトレジストで高い技術力を持つ企業。TSMCの技術革新を素材面から支えています。

日本の素材メーカーは、TSMCの技術革新に欠かせない高品質素材を提供しており、TSMCの成長とともに需要拡大が期待されます。

よくある質問(FAQ)

- Q1: 6月の売上高が前月より減ったのは、本当に心配ないのですか?

-

はい、現時点では心配する必要は低いと考えられます。前述の通り、4月と5月が記録的な水準だった反動が主な要因です。より重要なのは前年同月比での力強い成長と、会社が示す強気な通期見通しです。上半期累計で40%増という実績が、基調の強さを物語っています。

- Q2: TSMCの株価は今後どうなりますか?

-

短期的には市場全体の動向やニュースに左右されますが、長期的に見れば、AIやHPCを原動力とした成長ポテンシャルは非常に大きいと言えます。圧倒的な技術的優位性とビジネスモデルを考慮すると、株価は上昇トレンドを維持する可能性が高いと多くの専門家が見ています。ただし、地政学リスクなどの懸念材料には常に注意が必要です。

- Q3: AIブームはもう終わりなのでしょうか?

-

終わりではありません。むしろ、まだ序章です。現在はデータセンターでの学習用AIが中心ですが、今後は企業の業務システム、PC、スマートフォン、自動車、ロボットなど、あらゆる場所にAIが搭載される「AIのユビキタス化」が進みます。これにより、必要とされる半導体の種類と量は爆発的に増加すると予想されています。

- Q4: 日本のTSMC工場(JASM@熊本)は、日本の半導体産業にどんな影響がありますか?

-

非常に大きなプラスの影響が期待されます。まず、最先端の製造拠点が国内にできることで、日本のサプライチェーンが強靭化します。また、TSMCと共に多くの関連企業(装置、素材メーカーなど)が進出し、一大産業クラスターが形成されることで、雇用の創出や技術力の向上が見込めます。これは「失われた30年」と言われた日本の半導体産業にとって、歴史的な復活のチャンスです。

- Q5: TSMCに投資する上での最大のリスクは何ですか?

-

やはり台湾を巡る地政学リスクが最大の懸念点です。万が一、台湾海峡で軍事的な緊張が高まれば、TSMCの生産活動に深刻な影響が及び、株価も大きく下落する可能性があります。同社が日本や米国、ドイツに工場を建設しているのは、このリスクを分散させる狙いもあります。

- Q6: TSMCの配当は魅力的ですか?

-

TSMCは安定配当を重視しており、2004年以降、減配したことがありません。2025年7月10日時点での予想配当利回りは1.81%程度と、高配当株ではありませんが、安定性と将来の増配期待は十分にあります。同社は利益をまず成長のための再投資に優先し、残りを株主に還元する方針です。

- Q7: TSMCの次の大きな技術革新は何ですか?

-

2nm、そして1.4nmプロセスへの移行が目前の大きな技術革新です。さらにその先には、チップを3次元的に積み重ねる「3D IC」技術の進化や、光技術と電子技術を融合させる「光電融合」なども視野に入れています。これらの技術革新が、ムーアの法則の限界を超えて半導体の性能向上を続けさせ、TSMCの競争力を未来にわたって盤石なものにしていくでしょう。

コメント